|

Software pro finanční analýzu  Produkt Ceník Koupit Demo Ukázka |

Vypracujte finanční analýzu společnosti jako profesionál

Pomůžeme vám s finanční analýzou. Použijete ji pro kontrolu finančního zdraví i pro plánování.

Možná jste již potřebovali vytvořit excelové výpočty či přehledy z firemních dat pro různé rozbory cash flow, rentability, likvidity, zadluženosti, trendů používaných aktiv, tržeb... A nevěděli, jak na to. Nebo věděli, ale nechtělo se vám vytvářet složité tabulky a výpočty. Je to docela pracné a komu by se do té práce chtělo.

S FinAnalysis získáte softwarový nástroj, který vám umožní vytvořit kvantitativní finanční analýzu sledované firmy za použití rozboru dat firemních účetních výkazů (rozvaha, výsledovka, cash flow). Pouze naplníte data z výkazů rozvahy a výsledovky, a tak automaticky získáte na 70 stran výstupů, ve formě tabulek a grafů, které vám napomohou přehlednějšímu zobrazení finančního vývoje a ukazatelů sledované firmy.

Použití aplikace FinAnalysis je zkrátka záruka, že se nebudete zbytečně utrácet svůj čas. A namáhat mozek nad vymýšlením postupů, které již někdo vymyslel. Upřímně, všichni jsme trochu líní a rádi si ušetříme práci.

4 listy aplikace FinAnalysis vyplníte daty z vašich účetních výkazů

Vstupní údaje + Rozvahy + Výsledovky + Cash flow

Do těchto listů se zadávají údaje z rozvahy pro příslušná období (u rozvahy údaje netto). Do těchto buněk jsou směřovány odkazy a vzorce z ostatních listů, které s údaji v těchto buňkách počítají, proto je třeba dbát na to, aby byly buňky řádně vyplněny.

Ostatní listy, tedy výsledné tabulky a grafy, se automaticky dopočítají

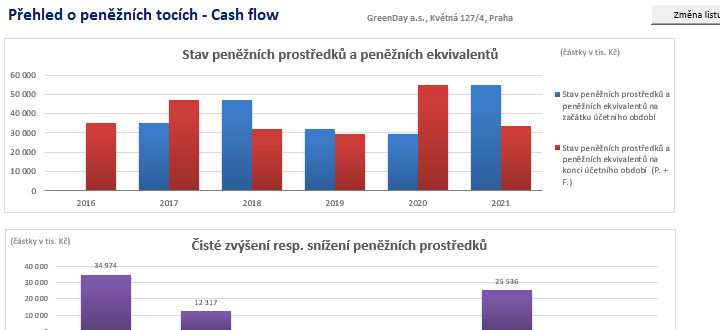

Grafy cash flow

Jak jistě víte, peněžní tok, nebo také cash flow, je jednoduše řečeno příjem nebo výdej peněžních prostředků. Peněžní tok za určité období představuje tedy rozdíl mezi příjmy a výdaji peněžních prostředků za toto období.

Pokud chceme znát reálný výsledek hospodaření čistě z provozní činnosti bez vlivu nepeněžních a mimořádných operací, musíme výsledek hospodaření o tyto účetní operace očistit. Výsledkem je tzv. provozní cash flow společnosti. Provozní cash flow říká, kolik peněz firma vydělá z pravidelné činnosti bez vlivu nepeněžních a mimořádných účetních položek. Pokud banky hodnotí rentabilitu společnosti či schopnost splácet dlouhodobé úvěry, používají často pro výpočet provozní cash flow a přikládají mu větší význam než výsledku hospodaření.

Tento list využijete zejména pro:

![]() zobrazíte si porovnání hodnot Stav peněžních prostředků na začátku období a Stav PP na konci období

zobrazíte si porovnání hodnot Stav peněžních prostředků na začátku období a Stav PP na konci období

![]() odhalíte porovnání čistého zvýšení/snížení peněžních prostředků po jednotlivých obdobích

odhalíte porovnání čistého zvýšení/snížení peněžních prostředků po jednotlivých obdobích

![]() identifikujete meziroční nárůst/pokles položky Peněžní toky z provozní, investiční a finanční činnosti

identifikujete meziroční nárůst/pokles položky Peněžní toky z provozní, investiční a finanční činnosti

Horizontální analýza rozvahy + výsledovky

V horizontální analýze porovnáváte položky výkazů v čase, sledujete trend položky. Máte-li dostatečnou časovou řadu, jste pak schopni vysledovat určité tendence směřování sledovaných veličin (tržby, aktiva, náklady...) a vyvodit patřičné závěry. Změnu lze zobrazit buď jako absolutní hodnotu (finanční rozdíl položky ve 2 následujících letech) nebo jako relativní hodnotu mezi 2 roky v procentech. Již v tomto stádiu analýzy se dají postřehnout momenty, kdy vývoj dvou korespondujících položek se dostává do kolize se známými finančními pravidly - např. že trend vývoje dluhů není v náležitém souladu s trendem výsledku hospodaření.

Tento list využijete zejména pro:

![]() porovnáte meziroční nárůst/pokles jednotlivých aktiv a pasiv z rozvahy po jednotlivých obdobích

porovnáte meziroční nárůst/pokles jednotlivých aktiv a pasiv z rozvahy po jednotlivých obdobích

![]() posoudíte meziroční nárůst/pokles položek výsledovky - nákladů a výnosů po jednotlivých obdobích

posoudíte meziroční nárůst/pokles položek výsledovky - nákladů a výnosů po jednotlivých obdobích

![]() vypočítáte změny položek mezi obdobími jak v absolutní částce tak vyjádřená procentní hodnotou

vypočítáte změny položek mezi obdobími jak v absolutní částce tak vyjádřená procentní hodnotou

![]() zobrazíte si meziroční nárůst/pokles jednotlivých položek výkazů vzhledem k libovolnému období, tzv. bázi

zobrazíte si meziroční nárůst/pokles jednotlivých položek výkazů vzhledem k libovolnému období, tzv. bázi

Vertikální analýza rozvahy + výsledovky

Ve vertikální analýze se zabýváte stupňovitým rozborem jednotlivých složek tvořících jeden souhrnný finanční ukazatel. Tato analýza tak ukazuje podíl jednotlivých položek na jejích agregovaných hodnotách, většinou v rozvaze na celkových aktivech, ve výsledovce na celkových tržbách. Zde můžete vidět např. procentuální nárůst položky vůči celku ve srovnání s minulým obdobím.

Jako příklady můžeme vzít následující události: Pokud vypočteme z výsledovky například podíl mzdových nákladů na celkových tržbách, tak tímto jednoduchým výpočtem (mzdové náklady / (tržby za zboží + tržby za výrobky a služby)) provedeme vertikální analýzu výsledovky. Pokud vezmeme jednu položku aktiv (např. oběžná aktiva) a poměříme ji k celkovým aktivům, potom se jedná o vertikální analýzu rozvahy.

Tento list využijete zejména pro:

![]() odhalíte podíl/procentuální vyjádření položek výsledovky k souhrnu tržeb v jednotlivých obdobích

odhalíte podíl/procentuální vyjádření položek výsledovky k souhrnu tržeb v jednotlivých obdobích

![]() porovnáte podíl/procentuální vyjádření položek rozvahy k celkovým aktivům v jednotlivých obdobích

porovnáte podíl/procentuální vyjádření položek rozvahy k celkovým aktivům v jednotlivých obdobích

![]() identifikujete procentuální rozbor položek rozvahy a výsledovky vzhledem k nadřízeným položkám

identifikujete procentuální rozbor položek rozvahy a výsledovky vzhledem k nadřízeným položkám

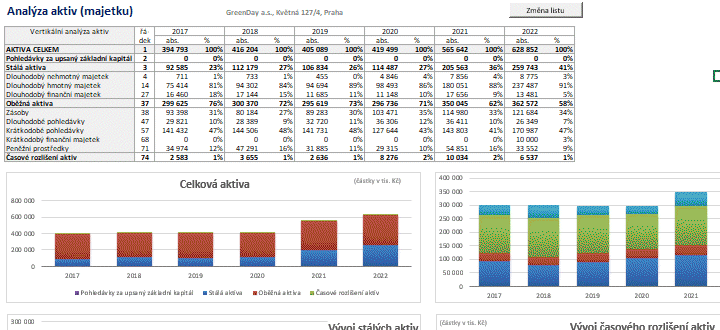

Analýza aktiv (majetku)

V tomto listu uvidíte detailní pohled na majetkovou strukturu firmy pomocí vertikální a horizontální analýzy.Na grafech uvidíte vývoj celkových aktiv, vývoj stálých aktiv, vývoj oběžných aktiv i vývoj struktury DHM. Aktiva nebo také majetek označuje majetek podniku či hospodářské prostředky. Pod pojmem majetek rozumíme souhrn všech věcí, peněz, pohledávek a jiných majetkových hodnot, které patří podnikateli a slouží k podnikání. Aktiva jsou prostředky kontrolované podnikem, u kterých se předpokládá, že přinesou podniku budoucí ekonomický užitek.

Tento list využijete zejména pro:

![]() porovnáte podíl/procentuální vyjádření stálých a oběžných aktiv z celkového objemu aktiv, i jednotlivých typů stálých a oběžných aktiv z celkového objemu těchto aktiv, v jednotlivých obdobích (vertikální analýza aktiv)

porovnáte podíl/procentuální vyjádření stálých a oběžných aktiv z celkového objemu aktiv, i jednotlivých typů stálých a oběžných aktiv z celkového objemu těchto aktiv, v jednotlivých obdobích (vertikální analýza aktiv)

![]() zjistíte meziroční trend (nárůst/pokles) podílu stálých a oběžných aktiv v celkovém objemu aktiv, i podílu jednotlivých stálých a oběžných aktiv v celkovém objemu těchto aktiv

zjistíte meziroční trend (nárůst/pokles) podílu stálých a oběžných aktiv v celkovém objemu aktiv, i podílu jednotlivých stálých a oběžných aktiv v celkovém objemu těchto aktiv

![]() zobrazíte si meziroční nárůst/pokles celkových aktiv i jednotlivých aktiv (horizontální analýza aktiv)

zobrazíte si meziroční nárůst/pokles celkových aktiv i jednotlivých aktiv (horizontální analýza aktiv)

![]() vypočítáte změny položek mezi obdobími jak v absolutní částce tak vyjádřená procentní hodnotou

vypočítáte změny položek mezi obdobími jak v absolutní částce tak vyjádřená procentní hodnotou

Analýza stálých aktiv

V tomto listu uděláte detailní pohled na strukturu stálých aktiv. Údaje zobrazují jak absolutní částky v daném období, tak i procentuální změnu mezi dvěma po sobě následujícími obdobími. Stálá aktiva (dlouhodobý majetek) - též stálý, investiční, fixní majetek - je takový majetek, který slouží podniku dlouhou dobu obvykle delší než 1 rok a tvoří podstatu jeho majetkové struktury. Dlouhodobý majetek se pořizuje koupí, vlastní činností, bezúplatným nabytím, převodem, leasingem. Není získáván za účelem dalšího prodeje.

Tento list využijete zejména pro:

![]() posoudíte rozbor (horizontální a vertikální analýzu) vašich stálých aktiv, tedy jinak řečeno dlouhodobého hmotného, nehmotného a finančního majetku vaší firmy

posoudíte rozbor (horizontální a vertikální analýzu) vašich stálých aktiv, tedy jinak řečeno dlouhodobého hmotného, nehmotného a finančního majetku vaší firmy

![]() zjistíte podíl/procentuální vyjádření jednotlivých typů stálých aktiv z celkového objemu stálých aktiv v jednotlivých obdobích (vertikální analýza stálých aktiv)

zjistíte podíl/procentuální vyjádření jednotlivých typů stálých aktiv z celkového objemu stálých aktiv v jednotlivých obdobích (vertikální analýza stálých aktiv)

![]() odhalíte meziroční trend (nárůst/pokles) podílu jednotlivých stálých aktiv v celkovém objemu stálých aktiv

odhalíte meziroční trend (nárůst/pokles) podílu jednotlivých stálých aktiv v celkovém objemu stálých aktiv

![]() zobrazíte si meziroční nárůst/pokles celkových stálých aktiv i jednotlivých stálých aktiv (horizontální analýza stálých aktiv)

zobrazíte si meziroční nárůst/pokles celkových stálých aktiv i jednotlivých stálých aktiv (horizontální analýza stálých aktiv)

Analýza zásob

V tomto listu si zobrazíte detailní pohled na strukturu zásob z výkazu aktiv. Majetek uložený v zásobách je teprve připraven na své uplatnění (tj. spotřebu, prodej apod.), představuje určitý potenciál budoucích příjmů. V zásobách máte mnohdy vázán značný kapitál, proto je žádoucí, aby byl tento majetek co nejrychleji zapojen do oběhu a realizován. Pokud oběh zásob vázne, může to mít pro podnikatele nepříznivé hospodářské důsledky, dochází ke zhoršení peněžního toku apod. Na ukazateli doby obratu zásob zjistíte rychlost/dobu s jakou společnost průměrně prodá své zásoby.

Tento list využijete zejména pro:

![]() uvidíte rozbor (horizontální a vertikální analýzu) vašich zásob, tedy materiálu, nedokončené výroby, výrobků a zboží vaší firmy

uvidíte rozbor (horizontální a vertikální analýzu) vašich zásob, tedy materiálu, nedokončené výroby, výrobků a zboží vaší firmy

![]() posoudíte podíl/procentuální vyjádření jednotlivých typů zásob z celkového objemu zásob v jednotlivých obdobích (vertikální analýza zásob)

posoudíte podíl/procentuální vyjádření jednotlivých typů zásob z celkového objemu zásob v jednotlivých obdobích (vertikální analýza zásob)

![]() zobrazíte si meziroční nárůst/pokles zásob i jednotlivých druhů zásob (horizontální analýza zásob)

zobrazíte si meziroční nárůst/pokles zásob i jednotlivých druhů zásob (horizontální analýza zásob)

![]() na ukazateli doby obratu zásob zjistíte rychlost/dobu s jakou společnost průměrně prodá své zásoby

na ukazateli doby obratu zásob zjistíte rychlost/dobu s jakou společnost průměrně prodá své zásoby

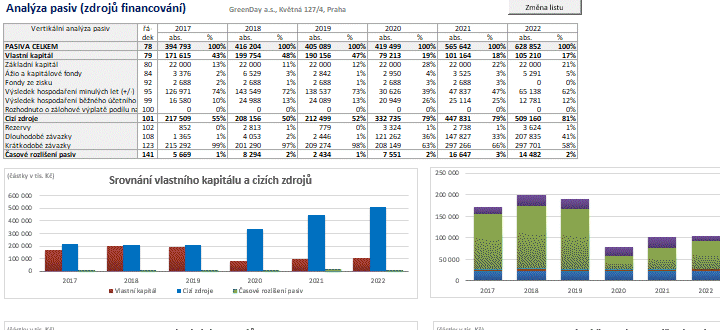

Analýza pasiv (zdrojů financování)

V tomto listu vidíte detailní pohled na strukturu pasiv neboli zdrojů. Na grafech si zobrazíte vývoj struktury pasiv a objem vlastního kapitálu i cizího jmění. Pasiva jsou zdroje krytí majetku neboli kapitál. Pasiva se primárně člení na vlastní kapitál a cizí kapitál. Vlastní kapitál je tvořen složkami, které do podniku vložili jeho zakladatelé (majitelé, společníci) a nebo složkami, které při činnosti podniku vznikly. Cizí kapitál jsou zjednodušeně řečeno závazky podniku, jeho dluhy, přičemž dluh chápeme jako povinnost podniku zaplatit svému věřiteli.

Tento list využijete zejména pro:

![]() uvidíte rozbor (horizontální a vertikální analýzu), tedy zdrojů financování - vlastního kapitálu a cizích zdrojů

uvidíte rozbor (horizontální a vertikální analýzu), tedy zdrojů financování - vlastního kapitálu a cizích zdrojů

![]() odhalíte podíl/procentuální vyjádření vlastního kapitálu a cizích zdrojů z celkového objemu pasiv, i jednotlivých typů vlastního kapitálu a cizích zdrojů, v jednotlivých obdobích (vertikální analýza pasiv)

odhalíte podíl/procentuální vyjádření vlastního kapitálu a cizích zdrojů z celkového objemu pasiv, i jednotlivých typů vlastního kapitálu a cizích zdrojů, v jednotlivých obdobích (vertikální analýza pasiv)

![]() zjistíte meziroční trend (nárůst/pokles) podílu vlastního kapitálu a cizích zdrojů v celkovém objemu pasiv, i podílu jednotlivých položek vlastního kapitálu a cizích zdrojů v celkovém objemu těchto pasiv

zjistíte meziroční trend (nárůst/pokles) podílu vlastního kapitálu a cizích zdrojů v celkovém objemu pasiv, i podílu jednotlivých položek vlastního kapitálu a cizích zdrojů v celkovém objemu těchto pasiv

![]() zobrazíte si meziroční změny celkových pasiv i vlastního kapitálu a cizích zdrojů (horizontální analýza pasiv)

zobrazíte si meziroční změny celkových pasiv i vlastního kapitálu a cizích zdrojů (horizontální analýza pasiv)

Analýza vlastního kapitálu

Tento list zobrazuje detailní přehled o struktuře vlastního kapitálu čerpaného z pasiv. Vlastní kapitál neboli vlastní jmění je tvořeno složkami, které do podniku vložili jeho zakladatelé a nebo složkami, které při činnosti podniku vznikly. Do vlastního kapitálu tak patří především: 1) základní kapitál jako prvopočáteční majetkový vklad do podniku 2) kapitálové fondy vznikající např. jako příplatky k základnímu kapitálu 3) výsledek hospodaření jak minulých účetních období, tak účetního období běžného 4) fondy ze zisku, tj. fondy, které je podnik povinen tvořit z čistého zisku po zdanění.

Tento list využijete zejména pro:

![]() uvidíte rozbor vašeho vlastního kapitálu, tedy základního kapitálu, fondů a výsledku hospodaření vaší firmy

uvidíte rozbor vašeho vlastního kapitálu, tedy základního kapitálu, fondů a výsledku hospodaření vaší firmy

![]() zjistíte podíl/procentuální vyjádření základního kapitálu, fondů a výsledku hospodaření z celkového objemu vlastního kapitálu v jednotlivých obdobích (vertikální analýza vlaatního kapitálu)

zjistíte podíl/procentuální vyjádření základního kapitálu, fondů a výsledku hospodaření z celkového objemu vlastního kapitálu v jednotlivých obdobích (vertikální analýza vlaatního kapitálu)

![]() odhalíte meziroční trend (nárůst/pokles) položek vlastního kapitálu v celkovém objemu vlastního kapitálu

odhalíte meziroční trend (nárůst/pokles) položek vlastního kapitálu v celkovém objemu vlastního kapitálu

![]() zobrazíte si meziroční nárůst/pokles položek vlastního kapitálu (horizontální analýza vlastního kapitálu)

zobrazíte si meziroční nárůst/pokles položek vlastního kapitálu (horizontální analýza vlastního kapitálu)

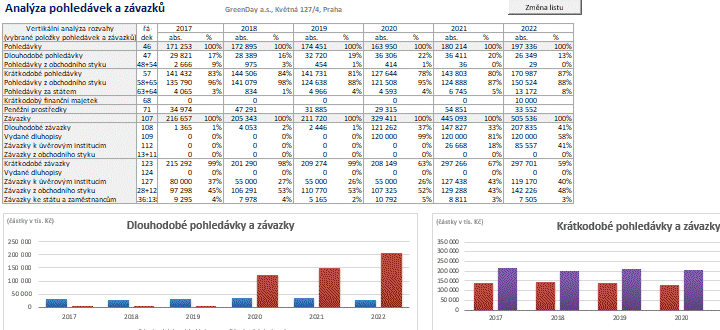

Analýza pohledávek a závazků

V listu si porovnáte poměry dlouhodobých i krátkodobých pohledávek proti dlouhodobým a krátkodobým závazkům. Pohledávka je právo věřitele (fyzické či právnické osoby) požadovat na dlužníkovi plnění vzniklé z určitého závazku. Pohledávka může být peněžitá i nepeněžitá. Závazky představují zdroje krytí - pasiva podniku. Závazek je povinnost, která vznikla na základě minulých skutečností, a od jejíhož vypořádání se očekává, že vyústí v odtok prostředků z podniku.

V ukazateli doby obratu pohledávek z obchodního styku změříte rychlost/dobu s jakou společnost zinkasuje v průměru své pohledávky od odběratelů. Ukazatel doby obratu závazků měří rychlost/dobu s jakou společnost průměrně hradí závazky z osobního styku.

Tento list využijete zejména pro:

![]() posoudíte rozbor vašich pohledávek a závazků, krátkodobých i dlouhodobých, vybírá si z rozvahy jen ty obchodně důležité - z obchodního styku, k bankám a ke státu

posoudíte rozbor vašich pohledávek a závazků, krátkodobých i dlouhodobých, vybírá si z rozvahy jen ty obchodně důležité - z obchodního styku, k bankám a ke státu

![]() zjistíte podíl/procentuální vyjádření jednotlivých pohledávek a závazků z celkového objemu těchto pohledávek a závazků v jednotlivých obdobích (vertikální analýza pohledávek a závazků)

zjistíte podíl/procentuální vyjádření jednotlivých pohledávek a závazků z celkového objemu těchto pohledávek a závazků v jednotlivých obdobích (vertikální analýza pohledávek a závazků)

![]() identifikujete meziroční změny jednotlivých pohledávek a závazků (horizontální analýza pohledávek a závazků)

identifikujete meziroční změny jednotlivých pohledávek a závazků (horizontální analýza pohledávek a závazků)

![]() zobrazíte si doby obratu pohledávek i závazků, tedy za jak dlouho firma platí závazky a inkasuje pohledávky

zobrazíte si doby obratu pohledávek i závazků, tedy za jak dlouho firma platí závazky a inkasuje pohledávky

Zlatá bilanční pravidla

V tomto listu si zkontrolujete čtyři zlatá bilanční pravidla. Ve světě finančního managementu existuje řada důležitých a často i komplikovaných či nepříliš obecně aplikovatelných pravidel. Nicméně tzv. bilanční pravidla jsou jednoduchá, srozumitelná a přesto platí vždy. Navíc na ně dají i některé banky a investoři. Říkají, jakým způsobem by měla firma financovat kapitálové potřeby. Odpovídají na to, jak by měla být koncipována struktura majetku.

Zlatá bilanční pravidla jsou uváděna jako doporučení, kterými by se měl management řídit ve financování firmy s cílem dosažení dlouhodobé finanční rovnováhy a stability. Vycházejí z dané kapitálové potřeby a stanovují základní zásady, které prostředky financování je potřeba použít za určitých předpokladů ke krytí kapitálové potřeby. Pravidla neřeší výši této potřeby, ale její vnitřní skladbu, která může být podstatně ovlivněna technickou podmíněností majetkové struktury dle zaměření podniku.

Tento list využijete zejména pro:

![]() získáte Pravidlo financování - říká, že struktura aktiva a pasiv by měla být časově sladěná. Tedy dlouhodobá aktiva by měla být kryta dlouhodobými pasivy. Totéž platí i pro aktiva a pasiva krátkodobá.

získáte Pravidlo financování - říká, že struktura aktiva a pasiv by měla být časově sladěná. Tedy dlouhodobá aktiva by měla být kryta dlouhodobými pasivy. Totéž platí i pro aktiva a pasiva krátkodobá.

![]() zobrazíte si Pravidlo vyrovnání rizika - říká, že vlastní zdroje by pokud možno měly převyšovat cizí zdroje, v krajním případě se mají rovnat.

zobrazíte si Pravidlo vyrovnání rizika - říká, že vlastní zdroje by pokud možno měly převyšovat cizí zdroje, v krajním případě se mají rovnat.

![]() identifikujete Pari pravidlo - říká, že vlastní kapitál by měl být nanejvýš roven stálým aktivům, a to jen tehdy, když podnik nevyužívá dlouhodobý cizí kapitál.

identifikujete Pari pravidlo - říká, že vlastní kapitál by měl být nanejvýš roven stálým aktivům, a to jen tehdy, když podnik nevyužívá dlouhodobý cizí kapitál.

![]() posoudíte Růstové pravidlo - říká, že v podniku nemá být tempo růstu investic vyšší než tempo růstu tržeb. Na nové investice musejí nejprve ty stávající vydělat.

posoudíte Růstové pravidlo - říká, že v podniku nemá být tempo růstu investic vyšší než tempo růstu tržeb. Na nové investice musejí nejprve ty stávající vydělat.

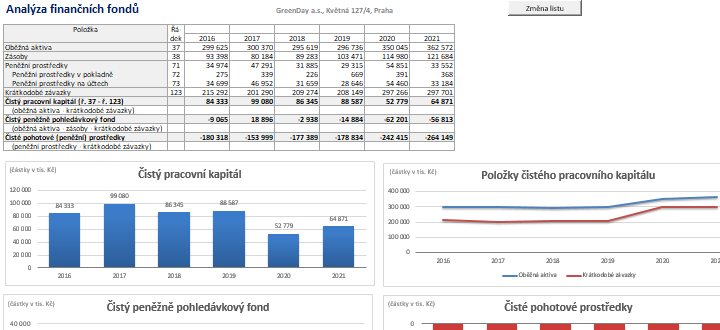

Analýza čistého pracovního kapitálu

V tomto listu počítáte tzv. rozdílové ukazatele, které získáme jako rozdíl dvou absolutních ukazatelů. Někdy se označují jako finanční fondy nebo fondy finančních prostředků. Pojem "fond" se ve finanční analýze používá jako zdroj krytí aktiv, fond se chápe jako rozdíl mezi určitými položkami aktiv na jedné straně a určitými položkami pasiv na straně druhé. Takový rozdíl se obvykle označuje jako čistý fond. Čistý pracovní kapitál se vypočítá se jako rozdíl mezi oběžnými aktivy a krátkodobými závazky.

Pracovní kapitál je stručně řečeno takový kapitál, který každá firma potřebuje ke svému fungování. Neustále obíhá a tedy pracuje. Ukazatel čistého pracovního kapitálu nám říká, kolik provozních prostředků nám zůstane k dispozici, když uhradíme všechny své krátkodobé závazky. Čistý pracovní kapitál by měl být ideálně nízké kladné číslo.

Tento list využijete zejména pro:

![]() zobrazíte si Čistý pracovní kapitál, Čistý peněžně pohledávkový fond a Čisté pohotové (peněžní) prostředky

zobrazíte si Čistý pracovní kapitál, Čistý peněžně pohledávkový fond a Čisté pohotové (peněžní) prostředky

![]() odhalíte ČPK, tedy jakýsi odhad toho, zda podnik má a zdali vytváří nějaké přebytky likvidních krátkodobých aktiv k úhradě krátkodobých dluhů

odhalíte ČPK, tedy jakýsi odhad toho, zda podnik má a zdali vytváří nějaké přebytky likvidních krátkodobých aktiv k úhradě krátkodobých dluhů

![]() zkontrolujete hodnotu ČPK, kdy kladná hodnota značí, že je firma lépe schopna hradit své závazky, což je i příznivým signálem pro věřitele

zkontrolujete hodnotu ČPK, kdy kladná hodnota značí, že je firma lépe schopna hradit své závazky, což je i příznivým signálem pro věřitele

![]() zjišťujete hodnotu ČPK, kdy záporná hodnota ČPK (tzv. nekrytý dluh) bude znamenat možné problémy s placením závazků a tím i získávání nových finančních zdrojů

zjišťujete hodnotu ČPK, kdy záporná hodnota ČPK (tzv. nekrytý dluh) bude znamenat možné problémy s placením závazků a tím i získávání nových finančních zdrojů

Zisk a výsledek hospodaření

V listu zobrazíte různé výsledky hospodaření společnosti nejen podle českých zvyklostí. Uvidíte si různé výsledky hospodaření (dříve „výsledek hospodaření“), což je v účetnictví název pro rozdíl mezi výnosy a náklady podniku a představuje tak zisk nebo ztrátu podniku za určité období nebo dobu. Z grafů zjistíte trend nárůstu/poklesu různých druhů VH.

Dále vypočítáte hodnoty ziskových ukazatelů EAT, EBT, EBIT a EBITDA z dat výkazů výsledovek. Další ukazatel je NOPAT neboli čistý provozní zisk po zdanění. Ukazatel EBITDA je vhodný k mezinárodnímu srovnání rentability firem (oborů), jelikož vylučuje daňové a úrokové zatížení a současně zohledňuje zpravidla hlavní nepeněžní náklad, odpisy. EBITDA se vypočítá jako zisk před úroky a zdaněním (tzv. EBIT) plus odpisy.

Tento list využijete zejména pro:

![]() získáte provozní výsledek hospodaření a další druhy VH - meziroční trend nárůstu/poklesu a procentuální nárůst/pokles

získáte provozní výsledek hospodaření a další druhy VH - meziroční trend nárůstu/poklesu a procentuální nárůst/pokles

![]() vypočítáte EAT, EBT, EBIT a EBITDA po jednotlivých obdobích

vypočítáte EAT, EBT, EBIT a EBITDA po jednotlivých obdobích

![]() zkontrolujete trend nárůstu/poklesu EAT, EBT, EBIT a EBITDA v absolutních číslech po jednotlivých obdobích

zkontrolujete trend nárůstu/poklesu EAT, EBT, EBIT a EBITDA v absolutních číslech po jednotlivých obdobích

![]() zjistíte procentuální nárůst/pokles EAT, EBT, EBIT a EBITDA po jednotlivých obdobích (horizontální analýza)

zjistíte procentuální nárůst/pokles EAT, EBT, EBIT a EBITDA po jednotlivých obdobích (horizontální analýza)

Analýza nákladů a výnosů

V listu si zobrazíte zevrubnější rozbor struktury výnosů a nákladů. Uvidíte zde provedenou horizontální analýzu výnosů a nákladů. Údaje zobrazují jak absolutní částky v daném období, tak i procentuální změnu mezi dvěma po sobě následujícími obdobími.

Výnosem obvykle definujeme v penězích oceněný výkon. Tímto výkonem může být vše, co firma produkuje - tedy výrobky, zboží či služby. Výnosem mohou být nejen tržby, ale výnosem se rozumí též situace, kdy podnik určitý výkon dodá "sám sobě" (aktivace) nebo situace, kdy podnik dokončí položku zásob vlastní výroby. Nákladem obvykle definujeme spotřebu práce a prostředků v peněžním vyjádření. Lze říci, že náklady představují určité vstupy do podniku.

Tento list využijete zejména pro:

![]() uvidíte rozbor vašich výnosů a nákladů převzatých z výsledovky, a to z provozních i finančních položek

uvidíte rozbor vašich výnosů a nákladů převzatých z výsledovky, a to z provozních i finančních položek

![]() zobrazíte si meziroční nárůst/pokles položek nákladů a výnosů (horizontální analýza výnosů a nákladů)

zobrazíte si meziroční nárůst/pokles položek nákladů a výnosů (horizontální analýza výnosů a nákladů)

![]() zkontrolujete si meziroční objem a meziroční změny celkových nákladů proti celkovým výnosům

zkontrolujete si meziroční objem a meziroční změny celkových nákladů proti celkovým výnosům

![]() zjistíte strukturu výsledku hospodaření a meziroční změny VH

zjistíte strukturu výsledku hospodaření a meziroční změny VH

Analýza provozních nákladů

V tomto listu uvidíte detailní rozbor struktury provozních nákladů. Zobrazíte si jak hodnoty provozních nákladů v absolutních částkách v daném období, tak i procentuální změny mezi dvěma obdobími.

Provozní náklady jsou neinvestiční, běžné provozní (také operační, operativní) výdaje organizace. Jedná se o výdaje vynaložené na zajištění provozu, na nákup drobných zdrojů, na jejich provoz, opravy, údržbu a nákup služeb. Provozní náklady vznikají při běžném provozu, na denní bázi. Provozní náklady tvoří většinu nákladů firmy, a je tedy snaha je snižovat. Pokud dokážete trvale snižovat (nebo nezvyšovat) provozní náklady při zachování kvality produkce, obecně jste více v zisku a úspěšnější. Zvyšujete tím také hodnotu firmy.

Tento list využijete zejména pro:

![]() uvidíte rozbor provozních nákladů - aktivace, změna stavu zásob, výkonová spotřeba, osobní náklady a úpravy hodnot (odpisy)

uvidíte rozbor provozních nákladů - aktivace, změna stavu zásob, výkonová spotřeba, osobní náklady a úpravy hodnot (odpisy)

![]() získáte podíl/procentuální vyjádření jednotlivých provozních nákladů z celkového objemu provozních nákladů v jednotlivých obdobích (vertikální analýza provozních nákladů)

získáte podíl/procentuální vyjádření jednotlivých provozních nákladů z celkového objemu provozních nákladů v jednotlivých obdobích (vertikální analýza provozních nákladů)

![]() zobrazíte si meziroční nárůst/pokles položek provozních nákladů (horizontální analýza provozních nákladů)

zobrazíte si meziroční nárůst/pokles položek provozních nákladů (horizontální analýza provozních nákladů)

![]() porovnáte meziroční objem a změny jednotlivých i celkových provozních nákladů

porovnáte meziroční objem a změny jednotlivých i celkových provozních nákladů

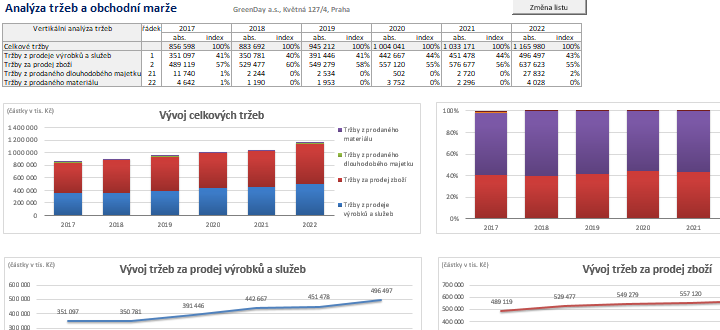

Analýza tržeb a obchodní marže

V listu se zabýváte detailním rozborem struktury firemních tržeb, tedy výnosů za zboží, služby a výrobky. Zobrazíte si časový vývoj, trend a strukturu tržeb. U tržeb je také provedena vertikální procentní analýza objemu jednotlivých typů tržeb na celkových tržbách. Tržby označují tu část výnosů, kterou podnik získal prodejem výrobků, zboží a služeb v daném účetním období.

Obecně je růst tržeb hodnocen jako pozitivní faktor ve vývoji firmy. Růst tržeb je zpravidla doprovázen vyšší rentabilitou, silnější likviditou a lepší vyjednávací pozicí s dodavateli. V zásadě platí, že růst tržeb je pro finanční zdraví firmy pozitivní: dodavatelé chtějí na růstu firmy participovat - zlepšení dodavatelských podmínek, banky chtějí využít příležitost a rostoucím firmám se zpravidla zlepší přístup k financování.

Tento list využijete zejména pro:

![]() zjistíte podíl/procentuální vyjádření jednotlivých typů tržeb z celkového objemu tržeb v jednotlivých obdobích (vertikální analýza tržeb)

zjistíte podíl/procentuální vyjádření jednotlivých typů tržeb z celkového objemu tržeb v jednotlivých obdobích (vertikální analýza tržeb)

![]() porovnáte meziroční trend (nárůst/pokles) jednotlivých typů tržeb v celkovém objemu tržeb

porovnáte meziroční trend (nárůst/pokles) jednotlivých typů tržeb v celkovém objemu tržeb

![]() odhalíte meziroční změny jednotlivých a celkových tržeb (horizontální analýza tržeb)

odhalíte meziroční změny jednotlivých a celkových tržeb (horizontální analýza tržeb)

![]() zobrazíte si roční objem celkových tržeb za několik období

zobrazíte si roční objem celkových tržeb za několik období

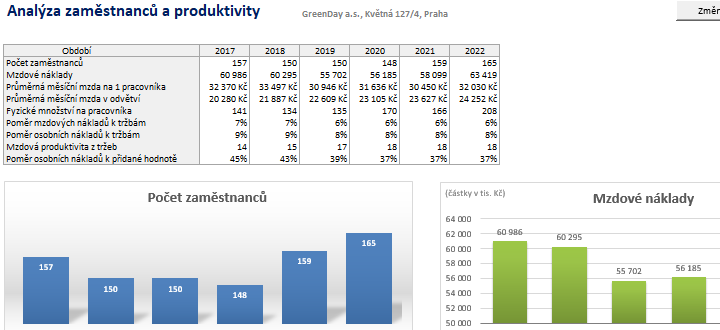

Analýza zaměstnanců a produktivity

V listu si zobrazíte tabulky a grafy, které jsou zaměřeny na hodnocení produktivity práce a ukazatelů spojených s personálním vývojem společnosti. Představují přehled počtu zaměstnanců, trebd jejich počtu, vztah počtu pracovníků k mzdovým nákladům, i mzdových nákladů k tržbám. Porovnáváte zde přidanou hodnotu z výsledovek s průměrnou měsíční mzdou. Zaměřujete se i na produktivitu práce.

Produktivitou práce obecně rozumíme množství užitných hodnot zhotovených jedním pracovníkem za jednotku času, tedy ekonomickou účinnost lidské práce, neboli určitou schopnost vytvářet užitné hodnoty.

Tento list využijete zejména pro:

![]() zjistíte meziroční nárůst/pokles produktivity práce ve firmě vypočítané z tržeb, výkonů, výnosů nebo obratu

zjistíte meziroční nárůst/pokles produktivity práce ve firmě vypočítané z tržeb, výkonů, výnosů nebo obratu

![]() odhalíte meziroční nárůst/pokles vztahu počtu pracovníků vzhledem k mzdovým nákladům

odhalíte meziroční nárůst/pokles vztahu počtu pracovníků vzhledem k mzdovým nákladům

![]() zobrazíte si meziroční nárůst/pokles firemních mzdových i osobních nákladů vzhledem k tržbám

zobrazíte si meziroční nárůst/pokles firemních mzdových i osobních nákladů vzhledem k tržbám

![]() zjistíte meziroční změny tržeb za prodané zboží + výkonů v porovnání s firemní průměrnou mzdou

zjistíte meziroční změny tržeb za prodané zboží + výkonů v porovnání s firemní průměrnou mzdou

Ukazatelé rentability

Vidíte zde vypočítané ukazatele rentability, které vypovídají o tom, jak efektivně dokáže podnik zhodnotit vložený kapitál. V případě rentability se tedy vždy jedná o poměr zisku nejčastěji k vloženému kapitálu v různých podobách. Rentabilita vyjadřuje schopnost vloženého kapitálu přinášet kladný zisk. Ideální by byla co největší hodnota ukazatele, ale základem podnikání každé firmy by mělo být dosažení alespoň kladné hodnoty ukazatele.

Ukazatelé rentability poměřují celkový zisk se zdroji, kterých bylo užito pro dosažení zisku. Poměrové ukazatele rentability, jsou též nazývány ukazateli míry zisku, ziskovosti nebo výnosnosti. Pojem rentabilita lze vyjádřit jako měřítko schopnosti podniku vytvářet nové zdroje a dosahovat zisku použitím investovaného kapitálu. Ukazatelé přinášejí základní obraz o efektivitě podnikání.

Tento list využijete zejména pro:

![]() zobrazíte si poměr zisku s celkovými aktivy investovanými do podnikání bez ohledu na způsob financování. Důležité je tedy to, zda podnik dokáže efektivně využít svoji majetkovou bázi

zobrazíte si poměr zisku s celkovými aktivy investovanými do podnikání bez ohledu na způsob financování. Důležité je tedy to, zda podnik dokáže efektivně využít svoji majetkovou bázi

![]() uvidíte výnosnost dlouhodobého investovaného kapitálu a také kolik provozního VH podnik dosáhl z jedné koruny, kterou investovali akcionáři a věřitelé

uvidíte výnosnost dlouhodobého investovaného kapitálu a také kolik provozního VH podnik dosáhl z jedné koruny, kterou investovali akcionáři a věřitelé

![]() zjistíte kolik korun čistého zisku připadá na jednu korunu tržeb

zjistíte kolik korun čistého zisku připadá na jednu korunu tržeb

![]() porovnáte kolik čistého zisku připadá na jednu korunu investovaného kapitálu

porovnáte kolik čistého zisku připadá na jednu korunu investovaného kapitálu

Ukazatelé likvidity

Zde si zobrazíte likviditu, která vyjadřuje schopnost jakékoli složky majetku firmy přeměnit se v peněžní hotovost. Tato schopnost je důležitá zejména ve chvíli, kdy má firma nedostatek peněžních prostředků a přitom je nucena uhradit okamžitě splatné závazky.

Likvidita ukazuje, kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku, tj. kolikrát je podnik schopen uspokojit věřitele, kdyby proměnil veškerá oběžná aktiva v daném okamžiku na peněžní prostředky. Hlavní smysl tohoto měření je v tom, aby podnik hradil krátkodobé závazky z těch složek aktiv, které jsou k tomu určeny a ne např. prodejem hmotného investičního majetku. Likvidita tedy vyjadřuje míru obtížnosti přeměny majetku do hotovostní formy.

Tento list využijete zejména pro:

![]() identifikujete, kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku, tj. kolikrát je podnik schopen uspokojit věřitele, kdyby proměnil veškerá oběžná aktiva v daném okamžiku na peněžní prostředky

identifikujete, kolikrát pokrývají oběžná aktiva krátkodobé závazky podniku, tj. kolikrát je podnik schopen uspokojit věřitele, kdyby proměnil veškerá oběžná aktiva v daném okamžiku na peněžní prostředky

![]() získáte strukturu oběžných aktiv z hlediska likvidity. Oběžná aktiva bez zásob se také označují jako pohotová oběžná aktiva

získáte strukturu oběžných aktiv z hlediska likvidity. Oběžná aktiva bez zásob se také označují jako pohotová oběžná aktiva

![]() zjistíte schopnost zaplatit své krátkodobé závazky "ihned" - tedy pomocí hotovosti, peněz na bankovních účtech, šeky či krátkodobými cennými papíry

zjistíte schopnost zaplatit své krátkodobé závazky "ihned" - tedy pomocí hotovosti, peněz na bankovních účtech, šeky či krátkodobými cennými papíry

![]() změříte výši závazků vzhledem k účetní hodnotě společnosti. Vyjadřuje jak veliký poměr dluhů a kapitálu potřebuje společnost ke svému provozu.

změříte výši závazků vzhledem k účetní hodnotě společnosti. Vyjadřuje jak veliký poměr dluhů a kapitálu potřebuje společnost ke svému provozu.

Ukazatelé aktivity

V tomto listu zjistíte informace o tom, jak efektivně se ve firmě hospodaří s aktivy (majetkem, pohledávkami, zásobami...), tedy respektive, jak dlouho jsou v nich vázány finanční prostředky. Tedy jak podnik využívá svá aktiva, zda disponuje nevyužívanými kapacitami, zda má firma dostatek produktivních aktiv. Ukazatele hospodářské aktivity se obvykle vyjadřují ve dvou formách - době obratu či rychlosti obratu aktiv.

Zjištění objemu a doby, po kterou je kapitál vázán v jednotlivých formách majetku firmy, má význam pro zjištění potřebného objemu kapitálu k realizaci činnosti firmy a k získání zisku. Podstatou podnikání je totiž kapitál v peněžní podobě „protáhnout“ výrobními a prodejními procesy ve firmě a na konci výrobního cyklu ho získat opět v peněžní podobě, ovšem navýšený o zisk.

Tento list využijete zejména pro:

![]() zjistíte efektivnost využívání budov, strojů, zařízení, dopravních prostředků a ostatního dlouhodobého hmotného majetku

zjistíte efektivnost využívání budov, strojů, zařízení, dopravních prostředků a ostatního dlouhodobého hmotného majetku

![]() uvidíte počet obrátek oběžného majetku za jeden rok, nebo lze také říci kolik vyprodukuje 1 Kč vázaná v oběžných aktivech Kč tržeb

uvidíte počet obrátek oběžného majetku za jeden rok, nebo lze také říci kolik vyprodukuje 1 Kč vázaná v oběžných aktivech Kč tržeb

![]() změříte, kolikrát je během roku každá položka zásob přeměněna v hotovost (prodána) a znovu uskladněna

změříte, kolikrát je během roku každá položka zásob přeměněna v hotovost (prodána) a znovu uskladněna

![]() identifikujete za kolik dní (tj. s jakou dobou splatnosti) v průměru hradíme své závazky nebo jinými slovy, kolik dní čerpáme dodavatelský úvěr

identifikujete za kolik dní (tj. s jakou dobou splatnosti) v průměru hradíme své závazky nebo jinými slovy, kolik dní čerpáme dodavatelský úvěr

Ukazatelé zadluženosti

V listu si zobrazíte vypočítané ukazatele zadluženosti. Pojem „zadluženost“ představuje situaci, kdy firmy vedle vlastních zdrojů (vložených vlastníky firmy či vytvořených vlastní činností firmy) používají k financování své činnosti také cizí zdroje (úvěry a půjčky). To je jistě do určité míry žádoucí, ale nesmí to firmu zatěžovat příliš vysokými finančními náklady. Ukazatelé zadluženosti vyjadřují zejména vztah mezi cizími a vlastními zdroji firmy. Tedy míru, do jaké je podnik financován cizími zdroji.

Zadluženost obecně nemusí být negativní charakteristikou firmy. Její růst ve stabilní firmě totiž přispívá ke zvyšování rentability (efekt finanční páky). S rostoucí zadlužeností však roste riziko, že společnost bude mít problémy se splácením úroků a dostane se do nepříznivé finanční situace.

Tento list využijete zejména pro:

![]() identifikujete informace týkající se úvěrového zatížení firmy

identifikujete informace týkající se úvěrového zatížení firmy

![]() zobrazíte kolika Kč dlouhodobých dluhů je zatížena každá 1 Kč aktiv

zobrazíte kolika Kč dlouhodobých dluhů je zatížena každá 1 Kč aktiv

![]() odhalíte podíl vlastního kapitálu na celkovém majetku podniku

odhalíte podíl vlastního kapitálu na celkovém majetku podniku

![]() porovnáte kolikrát jsou úroky z poskytnutých úvěrů kryty výsledkem hospodaření firmy za dané účetní období

porovnáte kolikrát jsou úroky z poskytnutých úvěrů kryty výsledkem hospodaření firmy za dané účetní období

Ukazatelé na bázi cash flow

Pomocí ukazatelů na bázi cash flow měříte význam finančních toků ve finanční situaci podniku. Cash flow nahrazuje v poměrových ukazatelích zisk. Pro většinu ukazatelů se používá cash flow z provozní činnosti. Tedy se poměřují finanční toky z provozní činnosti s vybranými položkami výkazu zisků a ztrát nebo rozvahy. Úkolem analýzy cash flow je zachytit varovné signály možných platebních potíží a posoudit vnitřní finanční potenciál firmy.

Ukazatele obvykle vycházejí z jiných poměrových ukazatelů (např. rentability, likvidity), ve kterých je účetní zisk zpravidla nahrazen právě provozním cash flow. Tedy se poměřují finanční toky z provozní činnosti s vybranými položkami výkazu zisků a ztrát nebo rozvahy.

Tento list využijete zejména pro:

![]() zjistíte rentabilitu tržeb, je odvozena od ukazatele rentability tržeb (ROS)

zjistíte rentabilitu tržeb, je odvozena od ukazatele rentability tržeb (ROS)

![]() získáte finanční efektivitu hospodaření firmy, tedy schopnost vytvářet z celkového obratu finanční přebytky, které jsou potřebné pro další posilování pozice podniku

získáte finanční efektivitu hospodaření firmy, tedy schopnost vytvářet z celkového obratu finanční přebytky, které jsou potřebné pro další posilování pozice podniku

![]() posoudíte jakou část příjmů podnik generuje z kapitálu vázaného v majetku, je odvozena od ukazatele ROA

posoudíte jakou část příjmů podnik generuje z kapitálu vázaného v majetku, je odvozena od ukazatele ROA

![]() identifikujete počet roků, za které bude podnik schopný splatit všechny dluhy za předpokladu, že udrží současnou úroveň tvorby cash flow

identifikujete počet roků, za které bude podnik schopný splatit všechny dluhy za předpokladu, že udrží současnou úroveň tvorby cash flow

Ukazatelé kapitálového trhu

V tomto listu porovnáváte výsledky hospodaření podniku s tím, jak jeho budoucnost vidí investoři. Ukazatele tržní hodnoty nastíní, jak je trh hodnocen minulou činností podniku a jaké je další budoucí výhled, jeho výsledkem jsou úrovně - likvidity podniku, využití aktiv, využití dluhů a výnosnost podniku. Analyzují kapitálový trh, který je důležitým parametrem k vykreslení hospodářské situace podniku pro současné i budoucí investory.

Investoři vkládají své peníze do firmy hlavně za účelem získání a) dividendy, b) kapitálového výnosu z prodeje podniku nebo jeho akcií – pokud tržní hodnota akcií roste, roste i potenciální výnos z jejich prodeje. Ukazatele tržní hodnoty ve svých výpočtech často využívají právě údaje o tržní hodnotě akcií či výši dividend a přináší tak do finanční analýzy pohled investorů, kteří hodnotí firmu nejen podle současného vývoje, ale také podle očekávání budoucí situace.

Tento list využijete zejména pro:

![]() zjistíte velikost čistého zisku na 1 akci

zjistíte velikost čistého zisku na 1 akci

![]() porovnáte poměr tržní ceny akcie k čistému zisku na akcii

porovnáte poměr tržní ceny akcie k čistému zisku na akcii

![]() zobrazíte si procentuální zhodnocení investice akcionáře

zobrazíte si procentuální zhodnocení investice akcionáře

![]() uvidíte, jak velký podíl vytvořeného zisku po zdanění je vyplácen akcionářům a to v podobě dividend

uvidíte, jak velký podíl vytvořeného zisku po zdanění je vyplácen akcionářům a to v podobě dividend

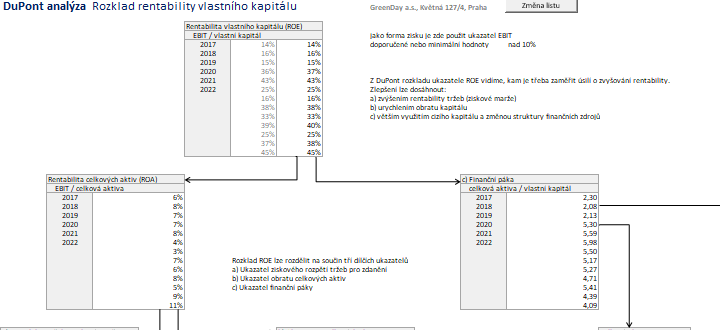

DuPont analýza - Rozklad ROE

Pomocí DuPont analýzy uděláte podrobný rozklad ukazatele ROE. DuPont diagram je považován za základní pyramidovou strukturu, patří mezi pyramidové struktury poměrových ukazatelů. Levá strana tohoto diagramu odvozuje ziskovou marži, která se vypočítá jako zisk dělený tržbami. Jsou zde vyčísleny celkové náklady postupným sčítáním jednotlivých druhů nákladů. Jejich odečtením od tržeb se pak vypočítá čistý zisk. Pravá strana diagramu pracuje s rozvahovými položkami, vyčísluje různé druhy aktiv a zjistíte obrat aktiv. Rozkladem ukazatele ROE zjistíte, kam je třeba zaměřit úsilí o zvyšování rentability.

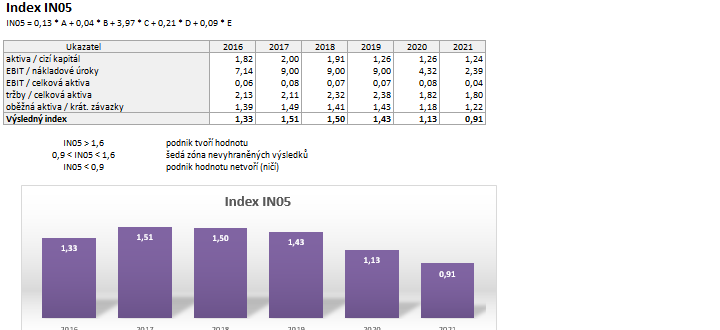

Bankrotní modely

V listech bankrotních modelů vidíte několik vybraných českých i zahraničních bankrotních modelů. Bankrotní, neboli predikční, modely představují systémy včasného varování, neboť podle chování vybraných ukazatelů indikují případné ohrožení finančního zdraví. Tyto modely byly odvozeny na základě skutečných dat u firem, které v minulosti zbankrotovaly, nebo naopak dobře prosperovaly. Vycházejí z předpokladu, že ve firmě dochází už několik let před úpadkem k jistým anomáliím, ve kterých jsou obsaženy symptomy budoucích problémů a které jsou charakteristické právě pro ohrožené firmy. Jsou vhodné nejen pro současné, ale i budoucí rozhodování, umožňují managementu oddělit a správně interpretovat indikátory případných budoucích problémů a včas je identifikovat a upravit dříve, než dojde k vážným problémům nebo dokonce bankrotu.

Tento list využijete zejména pro:

![]() podle chování vybraných ukazatelů indikujete případné ohrožení finančního zdraví firmy

podle chování vybraných ukazatelů indikujete případné ohrožení finančního zdraví firmy

![]() pomocí jediného vypočítaného čísla zjistíte případný blížící se bankrot firmy

pomocí jediného vypočítaného čísla zjistíte případný blížící se bankrot firmy

![]() posoudíte české modely Index IN05, Aspekt Global Rating, D-skóre - Index ČNB, Bilanční analýza R. Douchy

posoudíte české modely Index IN05, Aspekt Global Rating, D-skóre - Index ČNB, Bilanční analýza R. Douchy

![]() zkontrolujete zahraniční modely Altmanův index, Springateův model, Beaverův model, Beerman, Fulmerův model

zkontrolujete zahraniční modely Altmanův index, Springateův model, Beaverův model, Beerman, Fulmerův model

Bonitní modely

V listu si zobrazíte několik vybraných bonitních modelů. Bonitní modely patří mezi diagnostické modely, které hodnotí firmu jedním syntetickým koeficientem na základě účelově vybraného souboru ukazatelů, který nejvýstižněji umožňuje vyjádřit finanční situaci, resp. pozici na firmy. Jsou založeny na analýze finančního zdraví podniku. Jejich cílem je zařadit podnik do správné kategorie, tj. mezi dobré či špatné firmy. Výsledek bonitních modelů musí umožňovat mezipodnikové srovnání.

Z časového hlediska lze bonitní modely zařadit do analýzy ex post, která je orientována retrospektivně a vede k poznání příčin, jež podmínily současnou firemní situaci. Bonitní modely predikují finanční zdraví účetní jednotky. Toto bývá rozděleno do různě široké škály, a to zpravidla od zdraví dobrého až po to špatné.

Tento list využijete zejména pro:

![]() získáte modely - Index bonity, Kralicek rychlý test, Grünwaldův index bonity

získáte modely - Index bonity, Kralicek rychlý test, Grünwaldův index bonity

![]() podle 1 indexu modelu posoudíte celé hodnocení hospodaření firmy

podle 1 indexu modelu posoudíte celé hodnocení hospodaření firmy

![]() predikujete pomocí modelů finanční zdraví firmy do budoucna z jejích historických výsledků

predikujete pomocí modelů finanční zdraví firmy do budoucna z jejích historických výsledků

![]() můžete porovnat pozici firmy ve srovnání se souborem porovnávaných subjektů, s oborovými výsledky

můžete porovnat pozici firmy ve srovnání se souborem porovnávaných subjektů, s oborovými výsledky

Ekonomické normály

V listu si vypočítáte některé ekonomické normály. V ekonomické analýze posuzujeme nejen úroveň hodnot různých ukazatelů, ale také vývoj ukazatelů, jejich dynamiku. Rychlou metodou pro posouzení růstových vztahů (dynamiky) v ekonomice firmy jsou nerovnice sestavené z indexů charakterizujících základní oblasti podnikové ekonomiky. Z nerovnic byl postupně sestaven celý soubor označený jako ekonomický normál.

Pomocí ekonomických normálů zjistíte vztahy mezi určitými důležitými ukazateli (zisk, tržby, náklady, počet pracovníků, zásoby, dlouhodobý hmotný majetek a počet pracovníků) pomocí soustavy nerovnic indexů, kde indexy charakterizují růst určitého ukazatele mezi dvěma obdobími.

Tento list využijete zejména pro:

![]() vypočítáte některé ekonomické normály, tedy vývoj hodnot různých ukazatelů, jejich dynamiku

vypočítáte některé ekonomické normály, tedy vývoj hodnot různých ukazatelů, jejich dynamiku

![]() identifikujete, zda fungujete správně, podle poučky, že ekonomický normál vychází z logické podstaty, že dynamika výstupů musí být vyšší než dynamika vstupů

identifikujete, zda fungujete správně, podle poučky, že ekonomický normál vychází z logické podstaty, že dynamika výstupů musí být vyšší než dynamika vstupů

![]() porovnáte vztahy mezi ukazateli (zisk, tržby, náklady, mzdy, počet pracovníků, zásoby, DHM) pomocí soustavy nerovnic indexů, kde indexy charakterizují růst určitého ukazatele mezi dvěma obdobími

porovnáte vztahy mezi ukazateli (zisk, tržby, náklady, mzdy, počet pracovníků, zásoby, DHM) pomocí soustavy nerovnic indexů, kde indexy charakterizují růst určitého ukazatele mezi dvěma obdobími

Indikátor Zombie firmy

V listu uvidíte možnou hrozbu pro podnik být Zombie firmou. To je společnost, která není schopna dlouhodobě vytvářet zisk a aby nadále mohla fungovat, tak potřebuje dotace, levné půjčené peníze či vnější záchranu před bankrotem. Mezi zombie firmy patří také zadlužené podniky, které pokryjí svoje provozní náklady a úroky ze svých půjček, avšak nezaplatí samotný dluh. Taková firma se tedy dlouhodobě pohybuje na hranici krachu, zabírá tím pádem pracovníky společnostem s větší produktivitou práce. Z dlouhodobého hlediska je velmi špatné, že tyto neživotaschopné firmy odsáváním lidí i peněz brzdí růst produktivity celé ekonomiky. Schopné firmy, které by mohly ekonomiku táhnout a zvyšovat naši životní úroveň, pak nemají z čeho fungovat.

Tento list využijete zejména pro:

![]() posoudíte, zda firma není tzv. Zombie firmou, tedy v podstatě mrtvou firmou

posoudíte, zda firma není tzv. Zombie firmou, tedy v podstatě mrtvou firmou

![]() zjistíte, zda firma není schopna dlouhodobě vytvářet zisk a aby mohla fungovat, potřebuje dotace, levné půjčené peníze či vnější záchranu před bankrotem.

zjistíte, zda firma není schopna dlouhodobě vytvářet zisk a aby mohla fungovat, potřebuje dotace, levné půjčené peníze či vnější záchranu před bankrotem.

Firemní investiční riziko metodou AGR

V listu si zobrazíte orientační pohled investorů z kapitálového trhu na rizikový profil testovaného podniku. Výpočet Indexu investičního rizika (IIR) v této aplikaci a následné jeho vyhodnocení do výsledného Stupně investičního rizika používá metodiku Aspekt Global Rating (AGR).

Uvidíte pohled na hodnocení rizika investic do kapitálu testovaného podniku případným investorem na kapitálovém trhu. Tento ocení i případní další zájemci o posílení finančních zdrojů testovaného podniku v příštích letech (crowfunding, peer-to-peer, atd.). Význam (interpretace) vypočteného stupně investičního rizika spočívá v pohledu investora na kapitálovém trhu na finanční perspektivu podniku a z toho odvozenou orientační rizikovost investice do testovaného MSP v příštích letech.

Tento list využijete zejména pro:

![]() zobrazíte si pohled, který hodnotí rizika investic do kapitálu podniku investorem

zobrazíte si pohled, který hodnotí rizika investic do kapitálu podniku investorem

![]() uvidíte model, jenž byl zkonstruován pro analýzu finanční situace českých společností v podmínkách české ekonomiky

uvidíte model, jenž byl zkonstruován pro analýzu finanční situace českých společností v podmínkách české ekonomiky

![]() doporučujeme, abyste stav a vývoj ukazatelů porovnali s prostředím či odvětvím, ve kterém podnik působí

doporučujeme, abyste stav a vývoj ukazatelů porovnali s prostředím či odvětvím, ve kterém podnik působí

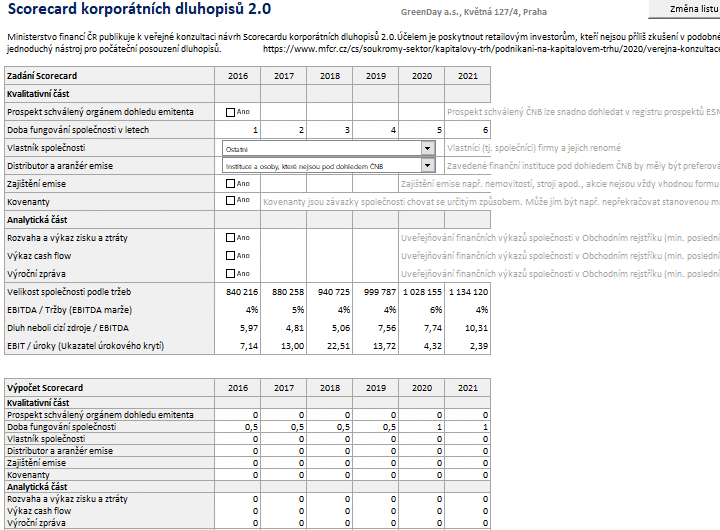

Scorecard korporátních dluhopisů

Pokud jste možným investorem, můžete se podívat na počáteční posouzení dluhopisů firmy metodikou Ministerstva financí ČR. Účelem dokumentu Scorecard korporátních dluhopisů je poskytnout investorům, kteří nejsou zkušení v podobné formě investování, jednoduchý a rychlý nástroj pro počáteční posouzení dluhopisů. Pro účely tohoto dokumentu je řada faktorů zjednodušených pro lepší pochopení.

Dluhopis jako forma investice není vždy pro drobného investora, který nemá s podobnou formou investování zkušenosti nebo znalost emitenta dluhopisu, tou nejlepší a bezrizikovou investicí. Stále více drobných investorů ve snaze o lepší výnos z investice vybere špatně a nakonec o své peníze může přijít.

EVA - Economic Value Added (metodikou MPO ČR INFA)

V listu zkontrolujete úspěšnost firmy pomocí soustavy INFA Inky a Ivana Neumaierových používané Ministerstvem průmyslu a obchodu ČR. Soustava pracuje s manažerským tvarem ekonomického zisku (EVA), který srovnává ROE se sazbou alternativního nákladu na vlastní kapitál (re). INFA je založena na tom, že při posuzování podnikové výkonnosti je potřeba propojit (a současně mít i možnost odděleného pohledu) ukazatele finančního controllingu a controllingu rizik. Ukazatelem, který je nejagregovanějším ztělesněním tohoto propojení, je ekonomický zisk.

S pomocí systému INFA můžete ověřit finančního zdraví a porovnat výsledků s nejlepšími firmami v odvětví, nebo průměrem za odvětví. Slouží k identifikaci hlavních předností firmy a nejpalčivějších problémů, které pomůže odhalit a tím představuje prvním krok k jejich řešení. Je východiskem pro formování a určení podnikové strategie.

Tento list využijete zejména pro:

![]() dostanete jednoduchý a rychlý nástroj pro počáteční posouzení dluhopisů

dostanete jednoduchý a rychlý nástroj pro počáteční posouzení dluhopisů

![]() pomocí bodové škály zjistíte rizikovost nákupu firemních dluhopisů pro případné investory

pomocí bodové škály zjistíte rizikovost nákupu firemních dluhopisů pro případné investory

![]() pro vás bude zajímavé, že metodiku Scorecard vydalo Ministerstvo financí ČR

pro vás bude zajímavé, že metodiku Scorecard vydalo Ministerstvo financí ČR

Upozornění:

Používáním FinAnalysis můžete ušetřit takové množství své namáhavé práce a svého času, že můžete v práci působit i takto. Raději to, že máte hotovo, nějak maskujte - čtěte dobrou e-knihu, stránku o vašich koníčcích, ...

Demoverze na 3 období ZDARMA |

|

Bez časového omezení a nutnosti registrace |

| Toto je zjednodušená verze pro mobilní telefony, pro plnou verzi přejděte na PC www.finanalysis.cz |